Toda empresa debe llevar contabilidad electrónica: descubre quiénes están obligados

La contabilidad es una actividad fundamental en cualquier empresa, ya que permite llevar un control adecuado de las finanzas y cumplir con las regulaciones fiscales. Con los avances tecnológicos, la contabilidad se ha modernizado y ahora existe la opción de llevarla de forma electrónica, lo cual ofrece numerosas ventajas en términos de eficiencia y precisión.

Exploraremos quiénes están obligados a llevar contabilidad electrónica en sus empresas, así como los beneficios que esto puede traer. También analizaremos las principales características de la contabilidad electrónica y cómo implementarla de manera efectiva en tu negocio. Si eres dueño/a de una empresa o estás interesado/a en el mundo de las finanzas, ¡no te puedes perder esta información importante!

- Cuáles son las ventajas de llevar contabilidad electrónica en una empresa

- En qué consiste la contabilidad electrónica y cómo funciona

- Cuáles son los requisitos legales para implementar la contabilidad electrónica en una empresa

- Qué tipo de empresas están obligadas a llevar contabilidad electrónica

- Cuáles son las consecuencias de no cumplir con la obligación de llevar contabilidad electrónica

- Cómo puedo empezar a implementar la contabilidad electrónica en mi empresa

- Cuál es el papel del Contador Público Autorizado en el proceso de contabilidad electrónica

- Cuáles son los principales cambios y retos que enfrenta una empresa al migrar a la contabilidad electrónica

- Qué herramientas o software existen para facilitar la gestión de la contabilidad electrónica

-

Cuál es el futuro de la contabilidad electrónica y cómo puede beneficiar a las empresas en el largo plazo

- Beneficios de la contabilidad electrónica para las empresas

- ¿Quiénes están obligados a llevar contabilidad electrónica?

- 1. ¿Quiénes están obligados a llevar contabilidad electrónica?

- 2. ¿Cuál es la diferencia entre la contabilidad electrónica y la contabilidad tradicional?

- 3. ¿Qué documentos son considerados como parte de la contabilidad electrónica?

- 4. ¿Es obligatorio utilizar un software específico para llevar la contabilidad electrónica?

- 5. ¿Qué sucede si una empresa no cumple con la obligación de llevar contabilidad electrónica?

Cuáles son las ventajas de llevar contabilidad electrónica en una empresa

La contabilidad electrónica se ha convertido en una herramienta indispensable para todas las empresas en la actualidad. Ya no es suficiente con llevar registros en papel, pues esto resulta lento, poco eficiente y propenso a errores. La contabilidad electrónica ofrece numerosas ventajas que facilitan el control financiero y administrativo de cualquier negocio.

1. Mayor precisión y exactitud

La contabilidad electrónica utiliza sistemas automatizados que registran y procesan los datos de forma precisa y exacta. Esto minimiza las posibilidades de cometer errores humanos al momento de ingresar información, realizar cálculos o generar reportes. Además, permite la generación automática de estados financieros y otros documentos contables, evitando así posibles discrepancias o inconsistencias en los registros.

2. Agilidad en la generación de información

Con la contabilidad electrónica, la generación de toda clase de información contable es mucho más rápida y eficiente. Los sistemas automatizados permiten acceder a los datos de forma inmediata, lo que facilita la toma de decisiones basadas en información actualizada y confiable. Además, se eliminan los tediosos procesos manuales de búsqueda, clasificación y consolidación de la información, lo que ahorra tiempo y recursos.

3. Cumplimiento normativo y legal

La contabilidad electrónica se encuentra regulada por las autoridades fiscales en muchos países. Implementar este sistema asegura el cumplimiento de las obligaciones legales relacionadas con la entrega de información contable y financiera a las entidades gubernamentales. De esta manera, se evitan sanciones y se garantiza la transparencia y legalidad de las operaciones realizadas por la empresa.

4. Recuperación y resguardo de información

Uno de los mayores beneficios de la contabilidad electrónica es la posibilidad de conservar la información de forma segura y accesible en todo momento. Los sistemas automatizados permiten realizar respaldos periódicos de los datos contables, evitando así la pérdida o deterioro de la información importante. Además, se pueden establecer políticas de acceso y seguridad que garanticen la confidencialidad de los datos.

5. Integración con otras áreas de la empresa

La contabilidad electrónica puede integrarse fácilmente con otros sistemas y áreas de la empresa, como el área de ventas, compras, inventarios, recursos humanos, entre otros. Esto permite un flujo de información constante y actualizado, lo que facilita la toma de decisiones estratégicas y mejora la eficiencia operativa de la organización en su conjunto.

6. Ahorro de costos

Si bien la implementación de un sistema de contabilidad electrónica puede implicar una inversión inicial, a largo plazo resulta mucho más económico que llevar registros en papel. Se reducen los costos asociados a la impresión y almacenamiento físico de documentos, así como los gastos derivados de posibles errores y omisiones en los registros manuales. Además, al agilizar los procesos contables, se optimizan los recursos humanos y se minimiza el riesgo de incumplimiento de obligaciones fiscales.

Llevar contabilidad electrónica en una empresa ofrece numerosas ventajas que van más allá de la simple automatización de los registros contables. Permite mejorar la exactitud y precisión de la información, agilizar la generación de reportes, cumplir con obligaciones legales, resguardar y recuperar información de forma segura, integrarse con otras áreas de la empresa y ahorrar costos operativos. Por todas estas razones, es crucial que todas las empresas consideren implementar un sistema de contabilidad electrónica.

En qué consiste la contabilidad electrónica y cómo funciona

La contabilidad electrónica es un sistema que permite llevar los registros contables de una empresa de manera digital. A través de esta modalidad, se eliminan los registros en papel y se utilizan archivos digitales para almacenar y procesar toda la información financiera de la empresa.

Este sistema funciona mediante el uso de software especializado que permite ingresar los datos contables de forma electrónica, generando automáticamente los registros contables y estados financieros correspondientes. Además, permite generar reportes, llevar un control de inventarios, realizar conciliaciones bancarias, entre otras funciones contables.

La contabilidad electrónica facilita considerablemente el proceso de registro y análisis de la información financiera de una empresa, ya que reduce la posibilidad de errores humanos y agiliza todos los procedimientos contables. Además, al hacer uso de documentos digitales como facturas electrónicas, se reduce el consumo de papel y se contribuye con el cuidado del medio ambiente.

Cómo implementar la contabilidad electrónica en una empresa

Para implementar la contabilidad electrónica en una empresa, es necesario seguir una serie de pasos:

- Evaluar las necesidades de la empresa: Es importante analizar qué tipo de software contable se adapta mejor a las características y demandas de la empresa.

- Adquirir el software necesario: Una vez identificado el software adecuado, se debe adquirir y realizar la instalación correspondiente.

- Capacitar al personal: Es fundamental brindar capacitación a los empleados encargados de llevar la contabilidad de la empresa, para que puedan utilizar correctamente el software y aprovechar todas sus funcionalidades.

- Configurar el software: Una vez instalado, el software debe ser configurado de acuerdo a las especificaciones de la empresa, como los catálogos contables, los métodos de depreciación, entre otros.

- Ingresar los datos contables: Una vez configurado, se deben ingresar todos los datos contables correspondientes, como facturas, recibos, pagos, entre otros, utilizando los formatos electrónicos adecuados.

- Generar los reportes y estados financieros: Finalmente, el software permite generar automáticamente los reportes contables y estados financieros necesarios para evaluar la situación financiera de la empresa.

Es importante destacar que la implementación de la contabilidad electrónica no solo implica una adaptación tecnológica, sino también un cambio en los procesos y procedimientos contables de la empresa. Se requiere una planificación previa y un seguimiento constante para asegurar una correcta implementación y aprovechar todas las ventajas que ofrece este sistema.

Quiénes están obligados a llevar contabilidad electrónica

De acuerdo con las disposiciones fiscales en México, todas las empresas están obligadas a llevar su contabilidad electrónica. Esta obligación aplica tanto para personas físicas como morales, sin importar su tamaño o actividad económica.

Además, existe un requisito adicional para aquellas empresas que se encuentren en los siguientes casos:

- Realicen operaciones con residentes en el extranjero.

- Sean controladoras o subsidiarias de grupos empresariales.

- Estén dentro del Régimen de Incorporación Fiscal (RIF).

Llevar la contabilidad electrónica es una obligación para todas las empresas en México. Cumplir con esta obligación no solo evita sanciones por parte del Servicio de Administración Tributaria (SAT), sino que también proporciona una mayor eficiencia en los procesos contables y facilita el cumplimiento de otras obligaciones fiscales.

Cuáles son los requisitos legales para implementar la contabilidad electrónica en una empresa

Implementar la contabilidad electrónica en una empresa se ha convertido en un requisito legal en varios países. A medida que la tecnología avanza, también lo hacen las regulaciones fiscales y contables. En este sentido, es importante conocer cuáles son los requisitos legales para implementar la contabilidad electrónica y quiénes están obligados a hacerlo.

Obligados a llevar contabilidad electrónica

Son varias las categorías de contribuyentes que están obligados a llevar contabilidad electrónica en sus empresas. Entre ellos podemos mencionar:

- Personas morales que tributen en el régimen general de ley.

- Personas físicas con actividad empresarial que estén inscritas en el Registro Federal de Contribuyentes (RFC).

- Contribuyentes que opten por llevar su contabilidad de manera voluntaria.

- Entidades no lucrativas que reciban donativos deducibles o que realicen actividades comerciales.

Es importante destacar que la obligatoriedad de llevar la contabilidad electrónica puede variar de un país a otro, por lo que es fundamental revisar la legislación vigente del lugar donde se encuentra registrada la empresa.

Requisitos para implementar contabilidad electrónica

Una vez determinado quiénes están obligados a llevar contabilidad electrónica, es necesario cumplir con ciertos requisitos para su correcta implementación. Algunos de estos requisitos son:

- Contar con un software contable que sea compatible con la generación de archivos ML. Estos archivos son los que representan de manera electrónica los comprobantes fiscales.

- Registrar de forma cronológica todas las operaciones realizadas por la empresa, incluyendo ingresos y egresos, así como sus respectivas facturas y comprobantes.

- Generar los archivos ML correspondientes a cada período contable, siguiendo los lineamientos establecidos por la autoridad fiscal del país.

- Guardar de manera segura los archivos ML generados, ya que pueden ser requeridos por la autoridad fiscal en caso de una auditoría.

Cabe mencionar que, en algunos países, también es requisito contar con un Certificado de Sello Digital (CSD) para poder emitir comprobantes fiscales electrónicos. Este certificado asegura la autenticidad e integridad de los documentos emitidos por la empresa.

Beneficios de la contabilidad electrónica

Implementar la contabilidad electrónica en una empresa va más allá del cumplimiento de una obligación legal. Entre los principales beneficios de esta práctica podemos destacar:

- Ahorro de tiempo y recursos al eliminar el uso de papel y los procesos manuales.

- Mayor precisión y confiabilidad en los datos contables, al reducir errores humanos y permitir la automatización de tareas.

- Facilidad para presentar la información contable de forma electrónica ante la autoridad fiscal, evitando trámites y envíos físicos.

- Mejor organización y acceso rápido a la información contable para la toma de decisiones empresariales.

Implementar la contabilidad electrónica en una empresa es una necesidad legal que no solo cumple con los requisitos establecidos, sino que también brinda beneficios significativos en la gestión contable y administrativa. Mantenerse al día con las regulaciones fiscales y contar con las herramientas adecuadas son elementos fundamentales para asegurar el cumplimiento de las obligaciones tributarias y mejorar la eficiencia en la contabilidad de cualquier empresa.

Qué tipo de empresas están obligadas a llevar contabilidad electrónica

La contabilidad electrónica se ha convertido en una herramienta fundamental para llevar el registro y control de las transacciones financieras de las empresas. Sin embargo, no todas las empresas están obligadas a llevarla. A continuación, te explicamos qué tipo de empresas están sujetas a esta obligación.

Personas morales

Las personas morales, es decir, aquellas entidades que tienen personalidad jurídica propia, están obligadas a llevar contabilidad electrónica. Esto incluye a sociedades anónimas, sociedades de responsabilidad limitada, sociedades civiles, entre otras.

Personas físicas con ingresos superiores al límite establecido

Si eres una persona física que realiza actividades empresariales o profesionales y tus ingresos superan el límite establecido por las autoridades fiscales, también estarás obligado a llevar contabilidad electrónica. Este límite puede variar cada año, por lo que es importante consultar la normativa vigente para determinar si estás sujeto a esta obligación.

Régimen de incorporación fiscal

El régimen de incorporación fiscal, también conocido como RIF, es aplicable a aquellos contribuyentes que se dedican a actividades empresariales por cuenta propia y cuyos ingresos no rebasan cierto umbral establecido por las autoridades fiscales. Si te encuentras en este régimen y tus ingresos superan dicho umbral, estarás obligado a llevar contabilidad electrónica.

Impuesto al valor agregado (IVA)

En algunos casos, las empresas que están obligadas a llevar contabilidad electrónica son aquellas que optaron por calcular el Impuesto al Valor Agregado (IVA) de forma mensual. Esta obligación aplica tanto para personas morales como para personas físicas.

Empresas con ingresos superiores a la cantidad establecida por las autoridades fiscales

Por último, algunas empresas están obligadas a llevar contabilidad electrónica si sus ingresos superan una cantidad específica establecida por las autoridades fiscales. Esta cantidad puede variar según las disposiciones vigentes en cada periodo fiscal.

- Aquí va una lista de ejemplos de empresas que están obligadas a llevar contabilidad electrónica:

- Sociedades anónimas

- Sociedades de responsabilidad limitada

- Personas físicas con ingresos elevados

- Contribuyentes en el RIF que superan el umbral de ingresos

- Empresas que optaron por calcular el IVA de forma mensual

- Empresas con ingresos superiores a la cantidad establecida

Es importante que las empresas estén conscientes de las obligaciones relacionadas con la contabilidad electrónica. Si perteneces a alguno de los grupos mencionados anteriormente, asegúrate de cumplir con esta obligación para evitar sanciones y contratiempos con las autoridades fiscales.

Cuáles son las consecuencias de no cumplir con la obligación de llevar contabilidad electrónica

El incumplimiento de la obligación de llevar contabilidad electrónica puede tener graves consecuencias para las empresas. En primer lugar, cabe mencionar que esta obligación no es opcional, sino que está contemplada en el Código Fiscal de la Federación y su incumplimiento puede derivar en sanciones económicas e incluso penales.

Una de las principales consecuencias de no cumplir con la obligación de llevar contabilida electrónica es la imposibilidad de deducir los gastos e inversiones realizados por la empresa. Cuando una empresa no registra sus operaciones de manera electrónica, no cuenta con la documentación necesaria para respaldar dichos gastos, lo cual puede resultar en la pérdida de importantes beneficios fiscales.

Además, no cumplir con esta obligación puede generar inconvenientes a la hora de presentar declaraciones fiscales. La falta de un sistema de contabilidad electrónica dificulta la preparación de la información requerida por el Servicio de Administración Tributaria (SAT) y puede dar lugar a errores que podrían ser considerados como actos indebidos o incluso fraudulentos.

Otra consecuencia importante es el incremento de la posibilidad de ser objeto de una revisión o auditoría por parte del SAT. La contabilidad electrónica facilita la verificación de las operaciones realizadas por la empresa y si esta no se encuentra debidamente registrada, es más probable que se genere sospechas sobre posibles irregularidades o evasión fiscal.

¿Qué hacer para cumplir con la obligación de llevar contabilidad electrónica?

- Lo primero que debe hacer una empresa es asegurarse de contar con los sistemas y herramientas adecuados para llevar su contabilidad de forma electrónica. Esto implica tener un software especializado, así como una infraestructura tecnológica que garantice la seguridad y confidencialidad de la información.

- Una vez implementado el sistema de contabilidad electrónica, es importante capacitar al personal encargado de su manejo para asegurar que se lleve a cabo de manera correcta y eficiente.

- También es fundamental mantener una buena organización y registro de todas las operaciones realizadas por la empresa, ya que será necesario presentar dicha información en caso de una revisión o auditoría.

- Por último, es recomendable contar con el apoyo de un contador o asesor fiscal experto en materia de contabilidad electrónica, quien podrá brindar orientación y asistencia en el cumplimiento de esta obligación.

No cumplir con la obligación de llevar contabilidad electrónica puede generar serios problemas para una empresa, desde sanciones económicas hasta la pérdida de beneficios fiscales. Por lo tanto, es fundamental tomar las medidas necesarias para asegurar su cumplimiento y evitar futuros inconvenientes con las autoridades fiscales.

Cómo puedo empezar a implementar la contabilidad electrónica en mi empresa

Implementar la contabilidad electrónica en tu empresa puede ser un paso fundamental para mantener una buena organización y cumplir con las obligaciones fiscales establecidas por la autoridad. En este artículo, te guiaremos a través de los pasos que debes seguir para comenzar a implementar esta herramienta en tu empresa.

1. Conoce los requisitos legales

Antes de empezar, es importante asegurarte de que tu empresa cumple con los requisitos legales para llevar la contabilidad electrónica. Revisa la legislación vigente y consulta a un experto en contabilidad para asegurarte de que no te falte ningún requisito importante.

2. Elige el sistema de contabilidad electrónica adecuado

Existen diferentes sistemas o software de contabilidad electrónica disponibles en el mercado. Investiga y elige aquel que mejor se adapte a las necesidades y características de tu empresa. Asegúrate de que sea compatible con el SAT (Servicio de Administración Tributaria) y cumpla con las especificaciones técnicas requeridas.

3. Capacita a tu equipo

Una vez seleccionado el sistema de contabilidad electrónica, es fundamental capacitar a tu equipo de trabajo en su uso. Organiza sesiones de entrenamiento para que todos los usuarios del sistema comprendan cómo usarlo correctamente y maximicen su eficiencia.

4. Establece procedimientos internos

Define y documenta los procedimientos internos relacionados con la contabilidad electrónica en tu empresa. Esto incluye establecer quiénes serán los responsables de cargar la información, cómo se realizarán los respaldos de la base de datos y cuáles serán los plazos establecidos para la entrega de los reportes fiscales.

5. Realiza pruebas y ajustes

Antes de implementar completamente la contabilidad electrónica, te recomendamos realizar pruebas en un entorno de prueba o piloto. Esto te permitirá identificar posibles errores o áreas de mejora y realizar los ajustes necesarios antes de poner en marcha el sistema en producción.

6. Comunícate con tu contador o asesor fiscal

Es importante mantener una comunicación constante con tu contador o asesor fiscal durante todo el proceso de implementación de la contabilidad electrónica. Ellos podrán brindarte orientación y resolver cualquier duda o problema que surja durante este proceso.

7. Monitorea y evalúa constantemente

No olvides monitorear y evaluar constantemente la calidad de la información generada por la contabilidad electrónica en tu empresa. Realiza revisiones periódicas para asegurarte de que toda la información esté completa, precisa y cumpla con las normas establecidas.

Implementar la contabilidad electrónica en tu empresa puede ser un desafío, pero siguiendo estos pasos estarás en el camino correcto. Recuerda siempre mantener actualizados tus conocimientos y estar al tanto de las regulaciones vigentes para garantizar el cumplimiento legal y un buen funcionamiento de tu contabilidad electrónica.

Cuál es el papel del Contador Público Autorizado en el proceso de contabilidad electrónica

El papel del Contador Público Autorizado (CPA) en el proceso de contabilidad electrónica es crucial para todas las empresas que estén obligadas a llevarla. El CPA es el profesional encargado de llevar y mantener los registros contables de una empresa, así como de interpretar la información financiera generada a partir de estos registros. Con el avance de la tecnología y la digitalización de los procesos contables, la contabilidad electrónica se ha convertido en una herramienta indispensable para facilitar el cumplimiento fiscal y mejorar la gestión financiera de las organizaciones.

La contabilidad electrónica consiste en la generación, envío y resguardo de los archivos digitales que contienen la información contable y fiscal de una empresa. Estos archivos deben ser generados de acuerdo con las especificaciones establecidas por el Servicio de Administración Tributaria (SAT) en México u otras entidades regulatorias en otros países. El CPA tiene la responsabilidad de asegurar que estos archivos sean correctos, completos y se encuentren debidamente respaldados.

Uno de los principales beneficios de la contabilidad electrónica es la automatización de los procesos contables. Esto permite reducir errores humanos, agilizar el registro de operaciones y facilitar la generación de reportes financieros y fiscales. Además, la contabilidad electrónica proporciona una mayor transparencia en los datos contables, ya que los archivos digitales son más difíciles de manipular o alterar en comparación con los registros en papel.

Obligaciones de las empresas en cuanto a la contabilidad electrónica

De acuerdo con la legislación fiscal en México, todas las empresas están obligadas a llevar contabilidad electrónica, siempre y cuando cumplan con ciertos requisitos. Entre las obligaciones de las empresas en cuanto a la contabilidad electrónica se encuentran:

- Generar y enviar mensualmente los archivos ML que contienen la información contable y fiscal al SAT.

- Resguardar los archivos digitales por un periodo de al menos 5 años.

- Mantener actualizada y vigente la firma electrónica del representante legal de la empresa.

- Proporcionar acceso a la información contenida en los archivos electrónicos en caso de una auditoría o requerimiento por parte de las autoridades fiscales.

Es importante destacar que no cumplir con estas obligaciones puede tener consecuencias legales y fiscales para las empresas, como multas, recargos e incluso clausuras. Por lo tanto, es fundamental contar con el apoyo de un CPA especializado en contabilidad electrónica para garantizar el cumplimiento de estas obligaciones.

Beneficios de la contabilidad electrónica para las empresas

La contabilidad electrónica ofrece una serie de beneficios para las empresas más allá del cumplimiento fiscal. Algunos de los principales beneficios incluyen:

- Mayor eficiencia en el registro y procesamiento de la información contable y fiscal.

- Reducción de errores y omisiones en los registros contables.

- Mejora en la toma de decisiones financieras y fiscales basadas en información más precisa y oportuna.

- Ahorro de tiempo y recursos al eliminar la necesidad de impresión y resguardo de documentos físicos.

- Facilidad para acceder a la información contable y fiscal en cualquier momento y desde cualquier lugar.

Todas las empresas que están obligadas a llevar contabilidad electrónica deben contar con el apoyo de un CPA especializado en esta materia. La contabilidad electrónica no solo cumple con las obligaciones fiscales, sino que también brinda una serie de beneficios que contribuyen a mejorar la gestión financiera de las empresas y facilitan la toma de decisiones estratégicas.

Cuáles son los principales cambios y retos que enfrenta una empresa al migrar a la contabilidad electrónica

La migración a la contabilidad electrónica es un proceso que cada vez más empresas deben llevar a cabo para cumplir con las disposiciones legales vigentes. Sin embargo, este cambio no está exento de retos y desafíos que las organizaciones deben enfrentar al adoptar esta nueva forma de llevar sus registros contables.

Uno de los principales cambios que implica la contabilidad electrónica es la digitalización de todos los documentos y comprobantes fiscales utilizados en las transacciones empresariales. Esto implica la necesidad de contar con sistemas y programas informáticos adecuados que permitan capturar, almacenar y procesar de manera eficiente toda la información contable.

Además, las empresas deben asegurarse de contar con personal capacitado y familiarizado con el uso de estas herramientas tecnológicas. La formación y actualización constante del equipo contable se vuelve fundamental para garantizar que se lleve a cabo una correcta implementación de la contabilidad electrónica.

Otro reto importante que enfrentan las empresas al migrar a la contabilidad electrónica es garantizar la seguridad y confidencialidad de la información. Al tratarse de datos sensibles de carácter financiero, es necesario establecer medidas de protección adecuadas para prevenir posibles vulnerabilidades y evitar acciones fraudulentas.

Asimismo, resulta crucial adaptar los procesos internos de la empresa para asegurar la integridad y veracidad de los registros contables electrónicos. Esto implica definir políticas y procedimientos claros para la generación y resguardo de los archivos electrónicos, así como establecer controles internos que permitan corroborar la autenticidad de la información.

Adicionalmente, es importante destacar que la migración a la contabilidad electrónica implica también un cambio cultural dentro de la organización. Es necesario fomentar una mentalidad orientada hacia lo digital y promover la adopción de nuevas prácticas y tecnologías en la gestión contable. Esto puede implicar resistencia al cambio por parte del personal, por lo que una adecuada comunicación y capacitación resulta fundamental para superar este obstáculo.

- Se debe tener en cuenta que la implementación de la contabilidad electrónica no solo tiene beneficios legales, sino también ventajas operativas para las empresas. La automatización de los procesos contables permite agilizar y optimizar la generación de reportes financieros, mejorar la toma de decisiones y facilitar el cumplimiento de obligaciones fiscales.

- Los cambios y retos asociados a la migración a la contabilidad electrónica son diversos y requieren de una adecuada planificación y gestión. Sin embargo, es un proceso necesario para garantizar el cumplimiento de las disposiciones legales y aprovechar los beneficios que la tecnología puede brindar en la gestión contable de una empresa.

Qué herramientas o software existen para facilitar la gestión de la contabilidad electrónica

La contabilidad electrónica ha revolucionado la forma en que las empresas llevan sus registros financieros y fiscales. En lugar de emplear métodos tradicionales como libros físicos, ahora es obligatorio utilizar herramientas y software especializados para facilitar esta tarea.

Existen diversas opciones en el mercado que ofrecen soluciones completas y eficientes para la gestión de la contabilidad electrónica. Estas herramientas son diseñadas para adaptarse a las necesidades específicas de cada empresa, brindando una variedad de funciones y características que simplifican el proceso de registro y análisis de los datos contables.

1. Software de contabilidad

Los programas de contabilidad son quizás la opción más común y versátil para llevar la contabilidad electrónica de una empresa. Estos software permiten registrar todas las transacciones financieras, generar reportes automáticos, realizar conciliaciones bancarias, emitir facturas electrónicas y mucho más.

Existen diferentes marcas y modelos de software de contabilidad, algunos más básicos y otros más avanzados. Algunos ejemplos populares incluyen QuickBooks, SAP Business One, Contpaqi y Aspel COI. Cada uno ofrece distintas ventajas y funcionalidades, por lo que es importante evaluar cuál se adapta mejor a las necesidades de la empresa.

2. Herramientas de facturación electrónica

Una parte fundamental de la contabilidad electrónica es la emisión de facturas electrónicas, las cuales deben cumplir con ciertos requisitos y estar respaldadas por el Servicio de Administración Tributaria (SAT). Para facilitar este proceso, existen herramientas específicas de facturación electrónica que permiten generar y enviar facturas de manera rápida y sencilla.

Estas herramientas suelen integrarse con el software de contabilidad, lo que facilita la sincronización de los datos y evita errores al momento de emitir las facturas. Algunos ejemplos de estas herramientas son Facturama, Aspel SAE y Contpaqi Factura Electrónica.

3. Software de administración financiera

Además de llevar la contabilidad, muchas empresas optan por utilizar software de administración financiera para gestionar de manera integral sus recursos económicos. Estas herramientas permiten realizar presupuestos, controlar gastos, administrar inventarios, realizar análisis financieros y mucho más.

Ejemplos populares de software de administración financiera incluyen SAP Business One, Microsoft Dynamics 365 y Odoo. Estas plataformas ofrecen una amplia gama de funcionalidades, incluso algunas están diseñadas específicamente para ciertos sectores o industrias.

Existen varias herramientas y software que pueden facilitar la gestión de la contabilidad electrónica en las empresas. La elección de la mejor opción dependerá de las necesidades particulares de cada negocio, así como del tamaño y complejidad de su operación.

Cuál es el futuro de la contabilidad electrónica y cómo puede beneficiar a las empresas en el largo plazo

La contabilidad electrónica ha revolucionado la forma en que las empresas llevan sus registros financieros y fiscales. Atrás quedaron los días en que se utilizaban libros y papeles para registrar todas las transacciones económicas de una empresa. Ahora, gracias a los avances tecnológicos, la contabilidad se ha digitalizado por completo.

En el pasado, llevar la contabilidad implicaba mucho tiempo y recursos. Además, existían mayores posibilidades de errores humanos al transcribir datos. Sin embargo, con la implementación de la contabilidad electrónica, se ha simplificado este proceso, permitiendo un mayor control y una mayor precisión en los registros contables.

Beneficios de la contabilidad electrónica para las empresas

Son muchos los beneficios que las empresas pueden obtener al optar por llevar su contabilidad de manera electrónica. En primer lugar, se reduce considerablemente el tiempo requerido para mantener los registros actualizados. Los sistemas de contabilidad electrónica automatizan gran parte del proceso, lo que permite a los contadores y administradores dedicar más tiempo a tareas estratégicas y de toma de decisiones.

Otro beneficio importante es la reducción de errores. Al evitar la transcripción manual de datos, se minimizan los riesgos de cometer errores al ingresar información financiera y fiscal. Esto no solo ayuda a mantener una mayor precisión en los registros, sino que también facilita la detección de posibles irregularidades o fraudes.

Además, la contabilidad electrónica brinda una mayor transparencia y accesibilidad de la información financiera. Los registros están disponibles de forma digital, lo que facilita su acceso en cualquier momento y desde cualquier lugar, siempre y cuando se cuente con las debidas medidas de seguridad. Esto es especialmente útil para los equipos de auditoría y para cumplir con las obligaciones fiscales establecidas por las autoridades competentes.

¿Quiénes están obligados a llevar contabilidad electrónica?

La adopción de la contabilidad electrónica no es opcional para todas las empresas. La legislación fiscal establece que ciertos contribuyentes están obligados a llevar su contabilidad de manera electrónica. Entre ellos se incluyen:

- Empresas con ingresos superiores a un determinado umbral anual.

- Contribuyentes inscritos en el Régimen de Incorporación Fiscal (RIF).

- Personas morales del régimen general vinculadas con aquellas que sí están obligadas a llevar contabilidad electrónica.

Estas son solo algunas de las situaciones en las que una empresa puede estar obligada a implementar la contabilidad electrónica. Es importante consultar la legislación fiscal aplicable a cada caso específico.

La contabilidad electrónica es el futuro de la gestión contable y fiscal de las empresas. Sus beneficios en términos de eficiencia, precisión y transparencia son indiscutibles. Las empresas deben estar preparadas para adaptarse a estos cambios y aprovechar al máximo las herramientas tecnológicas disponibles para mejorar su desempeño financiero y cumplir con sus obligaciones fiscales.

Preguntas frecuentes (FAQ)

1. ¿Quiénes están obligados a llevar contabilidad electrónica?

Todas las empresas que se encuentren en el régimen general de contribuyentes y que estén registradas en el SAT.

2. ¿Cuál es la diferencia entre la contabilidad electrónica y la contabilidad tradicional?

La contabilidad electrónica se basa en el uso de medios electrónicos para el registro y envío de la información financiera, mientras que la contabilidad tradicional se realiza en papel o de forma manual.

3. ¿Qué documentos son considerados como parte de la contabilidad electrónica?

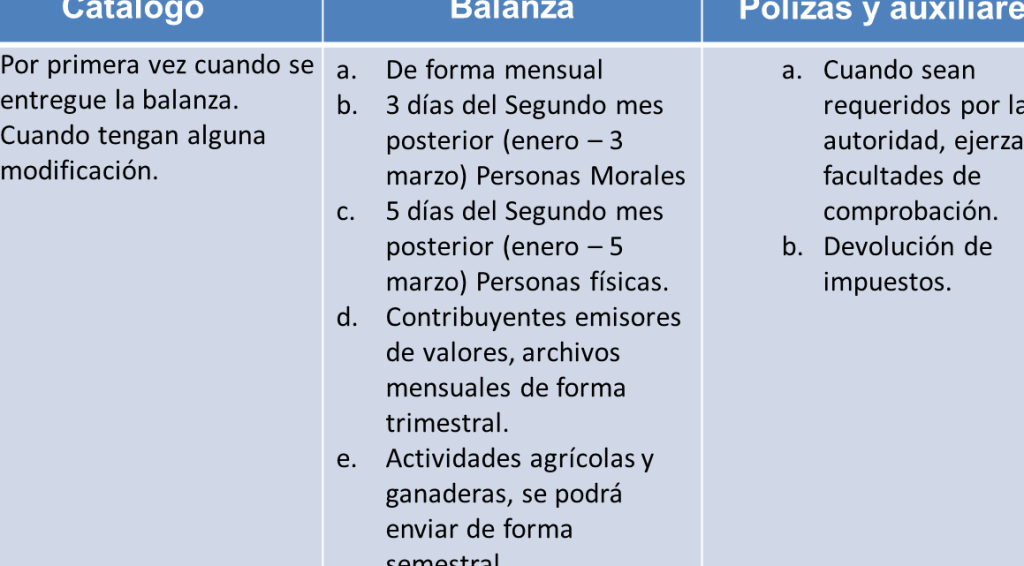

Entre los documentos que deben incluirse en la contabilidad electrónica se encuentran el balance general, estados de resultados, catálogo de cuentas, pólizas, entre otros.

4. ¿Es obligatorio utilizar un software específico para llevar la contabilidad electrónica?

No, no es obligatorio utilizar un software específico para llevar la contabilidad electrónica. Sin embargo, es recomendable contar con un sistema que cumpla con los requerimientos del SAT.

5. ¿Qué sucede si una empresa no cumple con la obligación de llevar contabilidad electrónica?

En caso de incumplimiento, la empresa puede recibir multas y sanciones por parte del SAT, además de que se podrían invalidar los comprobantes fiscales emitidos por la empresa.

Deja una respuesta

Entradas relacionadas